De fleste som har søkt om lån har vært borti begrepene nominell og effektiv rente for mikrolån på dagen. Men hvilken betydning har egentlig disse rentesatsene for lånet ditt? Det er det ikke like mange som kan forklare på en enkel måte. Det er nemlig helt essensielt at du vet hvilken påvirkning effektiv rente har. Dette gjelder uansett om du søker om mikrolån på dagen, forbrukslån eller et boliglån. Du vil nemlig alltid komme borti både nominell og effektiv rente uansett hvordan lån du søker om.

Hva er effektiv rente?

Det er ingen hemmelighet at bankene låner ut penger, for å tjene penger. Bankene sin fortjeneste er knyttet til renten på lånet ditt i form av nominell rente. Men dette betyr ikke at den nominelle renten er din eneste kostnad knyttet til lånet, det er her effektiv rente kommer inn i bildet. Alle som driver med lånevirksomhet i Norge vil i sitt lånetilbud presentere en nominell rente, og en effektiv rente. Disse skal angi hvilken rentesats banken tar for lånet, samt hva den totale kostnaden for lånet ditt er. Det er derfor viktig at man sammenligner lån på det riktige grunnlaget for å være sikker på at man finner det rimeligste alternativet.

Dette er forskjellen på nominell og effektiv rente

Skal du søke om mikrolån på dagen er det greit å vite hvor mye du faktisk må betale tilbake til banken. Spesielt lån med kort nedbetalingstid vil gjerne være svært kostbare og derfor ha høye rentesatser. Allikevel er det viktig å skille mellom de to rentesatsene slik at du sammenligner på riktig grunnlag. Først ut har vi nominell rente, dette er renten som banken krever for å låne ut penger. Med andre ord er dette gevinsten banken har ved å låne deg pengene. For smålån og mikrolån på dagen er denne gjerne høy på grunn av den økte risikoen banene påtar seg.

Den andre rentesatsen som har en betydning for lånet ditt, er den effektive renten. Denne vil alltid være høyere enn nominell rente, uansett hvor mye du låner. Grunnen til dette er at den effektive renten viser deg totalkostnaden på lånet. Altså hva lånet faktisk vil koste deg når det er nedbetalt. Dette inkluderer rentekostnaden, gebyrer, omkostninger og annet. Derfor er det viktig at du sammenligner effektiv rente, ikke nominell rente når du skal velge det billigste mikrolån på dagen.

Effektiv rente på mikrolån på dagen

Når du søker om smålån som SMS lån, mikrolån på dagen, privatlån og lignende har de gjerne en svært høy effektiv rente. Grunnen til dette er at de fleste smålån er tiltenkt en kort nedbetalingsperiode, men kommer samtidig med høye gebyrer. Et godt eksempel på dette er etableringsgebyr, mange lån har mellom 495-995,- i etableringsgebyr. Dette utgjør en betydelig del av lånekostnaden din dersom du søker om et mikrolån på dagen med lånebeløp 10.000 NOK. Dette er mye av årsaken til at slike lån har svært høy effektiv rente, men det trenger ikke være en dårlig ting. Mikrolån på dagen er nemlig svært fleksible og kan tilby deg finansiering selv med en utfordrende økonomi. På denne måten kan du sikre deg nødvendig finansiering for å få økonomien tilbake på rett kjør igjen.

Dette må du vite om effektiv rente på ditt lån

Spesielt for små lån kan den effektive renten bli svært høy, men det betyr ikke at lånet er dyrere enn andre alternativer. Det er nemlig flere faktorer som påvirker den effektive renten for lånet ditt, samt hvilken betydning dette får. Derfor har vi samlet noen av de vanligste feilene mange gjør når de skal vurdere effektiv rente på sitt lån.

- Nedbetalingsperiode – Den vanligste feilen mange gjør er at de ikke tar høyde for hvilken nedbetalingsperiode et lån har. Det er nemlig slik at ved lang nedbetalingstid vil den effektive renten være lavere. Årsaken til dette er at gebyrer og omkostninger blir fordelt over flere måneder og derfor utgjør en mindre del av den totale kostnaden.

- Redusert totalkostnad – Du kan påvirke totalkostnaden på lånet ditt, noe som med andre ord betyr at du kan redusere den effektive renten. Dette gjør du ved å innfri lånet fortere enn nedbetalingsplanen og dermed reduserer du både omkostninger og rentekostnaden. Da vil du oppnå en lavere effektiv rente.

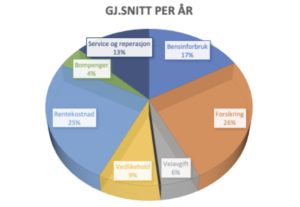

- Ta med alle kostnadene – Skal du beregne effektiv rente er det viktig at du tar høyde for alle kostnadene knyttet til lånet ditt. Dette inkluderer rentekostnad, etableringsgebyr, termingebyr, eventuelle fakturagebyr og andre omkostninger. Effektiv rente for mikrolån på dagen er spesielt høye da lånebeløpet gjerne er lavt, men gebyrene høye.

Dette bør du tenke på før du skal søke om mikrolån på dagen

Det er ingen hemmelighet at usikret gjeld er den dyreste måten å søke om finansiering på. Du bør derfor forsøke å innfri lånet så raskt som mulig, men også sammenligne flere aktører slik at du finner det rimeligste alternativet. Ettersom mikrolån på dagen gjerne har svært høy effektiv rente, har vi samlet noen punkter du bør vurdere før du tar opp et nytt lån i dag.

- Kan privatøkonomien din betjene lånet? Først og fremst må du forsikre deg om at du har betalingsevne til å innfri ditt mikrolån på dagen før du søker. Selv om avdragene i dag er lave, kan det f.eks. komme renteøkninger som gjør at den effektive renten stiger ytterligere og gjør avdragene større.

- Trenger du virkelig pengene så raskt? Lån med rask utbetaling er gjerne ekstra kostbare. Du kan derfor spare en del penger ved å ta deg tiden til å finne det beste tilbudet basert på rente, fremfor utbetalingstid.

- Har du betalingsanmerkninger eller inkasso? Dersom du har betalingsanmerkninger eller inkasso kan det være vanskelig å få et vanlig lån. Da kan mikrolån på dagen være et godt alternativ. Tilbyderne av slike lån har gjerne mindre strenge krav enn større banker og kan innfri lån på tross av betalingsanmerkninger.

- Sammenlign lån på riktig vilkår – For å finne det beste tilbudet er det viktig at du innhenter informasjon fra flere banker. Men når du først har fått tilbudene er det viktig at du sammenligner dem på riktig grunnlag. Pass på at du sammenligner lånene basert på effektiv rente, ikke på nominell rente. Hvis ikke blir det som å sammenligne epler og pærer og resultatet vil bli alt annet enn godt.

Det kan lønne seg med mikrolån

I noen situasjoner kan et mikrolån være et godt alternativ. Disse lånene er nemlig svært fleksible i vilkårene sine og kan derfor bistå om privatøkonomien skranter litt. De kan være spesielt kjekke dersom du forsøker å få til refinansiering, men ikke får innvilget lån på grunn av betalingsanmerkninger. Da kan du søke et mikrolån på dagen for å innfri betalingsanmerkninger. Deretter kan du enkelt og greit søke om refinansiering uten anmerkninger og inkludere mikrolånet i det nye lånet ditt. På denne måten kan du rydde opp i privatøkonomien og spare på lavere kostnader.